730 ONLINE

La dichiarazione dei redditi online non è mai stata così facile!

A partire da 39 €

La prima piattaforma italiana per fare la dichiarazione dei redditi ONLINE

Diffida delle imitazioni, il730.online di CAF Acli è l’unica piattaforma che ti permette di avere la tua dichiarazione dei redditi redatta da un esperto fiscale CAF ACLI.

Procedura Guidata Semplificata

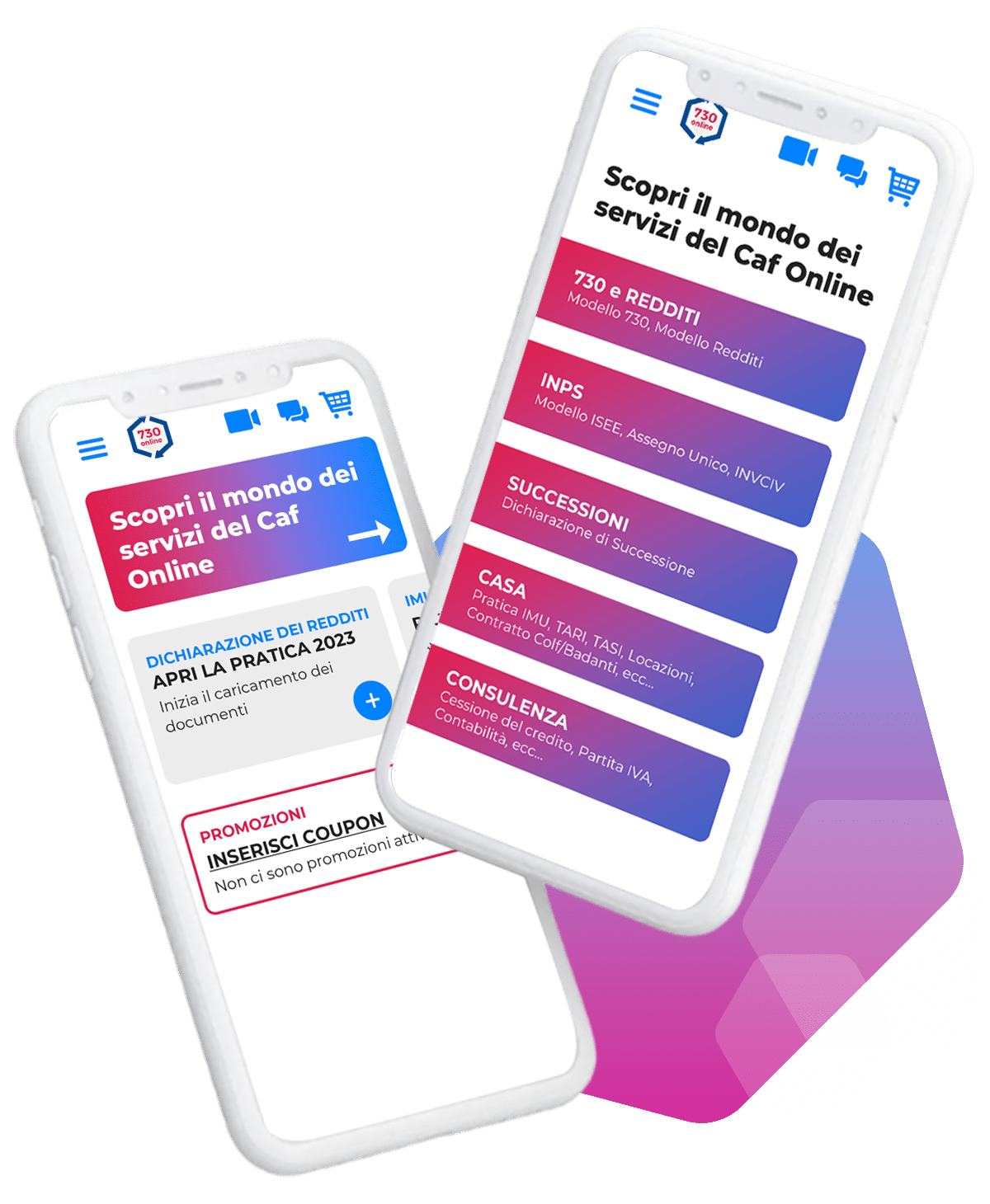

Scopri la procedura guidata step-by-step per la raccolta dei documenti del tuo 730. Le nuove schermate e gli aiuti visuali on-screen ti guideranno in ogni momento.

Unica Piattaforma e tanti Servizi

Da oggi il Modello 730 non sarà l’unico servizio acquistabile sulla nostra piattaforma! Servizi fiscali aggiuntivi e consulenza dedicata sono solo alcune delle novità a breve disponibili!

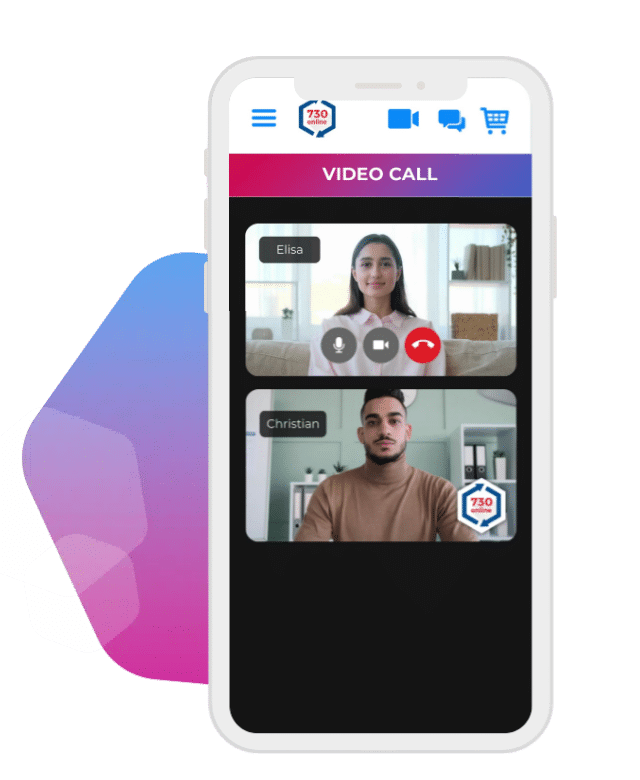

NOVITA 2023: Videocall con il tuo consulente fiscale!

Prenota una Video Call con il tuo Consulente 730 Online! Disponibile sia da computer che da cellulare!

Procedura Guidata Semplificata

Scopri la procedura guidata step-by-step per la raccolta dei documenti del tuo 730. Le nuove schermate e gli aiuti visuali on-screen ti guideranno in ogni momento.

Un unica Piattaforma, tanti Servizi

Da oggi il Modello 730 non sarà l’unico servizio acquistabile sulla nostra piattaforma! Servizi fiscali aggiuntivi e consulenza dedicata sono solo alcune delle novità disponibili da quest’anno!

NOVITA: Videocall con il tuo consulente fiscale!

Prenota una Video Call con il tuo Consulente 730 Online!

Prendi appuntamento e collegati in webcam per parlare direttamente con il tuo consulente fiscale.

Disponibile sia da computer che da cellulare!

La parola ai Contribuenti

COSA DICONO DI NOI

I nostri partner nazionali

CONVENZIONI AZIENDALI

Vuoi attivare una convenzione dedicata per la tua azienda?

Contatta subito il nostro staff!